“I meteorologi vedono la perfezione in strane situazioni. La sinergia di tre condizioni meteorologiche estreme indipendenti l’una dall’altra che si manifesta in un evento rarissimo è una di quelle. Dio mio, pensò Case, questa è la tempesta perfetta”.

Così il giornalista Sebastian Junger raccontava nel 1993 la famigerata tempesta di Halloween del 1991, la Nor’easter storm. Quando l’aria fredda artico canadese che in un getto polare si spostava verso il sud ha interagito con l’aria umida oceanica e tropicale nelle correnti del Golfo, i risultati sono stati di estrema violenza. Sono i contrasti termici a generare tempeste di neve, di vento e mareggiate violente.

Lunedì 20 aprile la tempesta perfetta è partita dal Texas, mostrando le fragilità del greggio Made in USA alle grandinate intense che bombardano nelle ultime settimane il WTI (West Texas Intermediate) scambiato a New York, che ha chiuso i contratti futures di Maggio -$37.63 al barile.

Le contingenze climatiche che interagiscono nel mercato del petrolio statunitense e che ne hanno provocato il crollo dei prezzi arrivano dalle zone più disparate. Se sembrano improbabili le interazioni delle correnti del Mar Rosso con il Buran della pianura sarmatica, la competizione dei mercati globali ha reso possibile le interferenze più remote, aggiungendo tra i sistemi climatici anche l’aria di chiuso degli uffici delle banche.

Il primo elemento ad aver indotto la tempesta perfetta del greggio statunitense è certamente l’inelasticità di domanda e offerta alla situazione di pandemia globale.

Da un lato la situazione è liscia come l’olio: con gran parte dei lavoratori chiusi nelle case, trasporti aerei bloccati e l’intero pianeta in lockdown era facile immaginare un collasso della domanda.

Come evidenzia l’Oil Market Report redatto dalla International Energy Agency, l’impatto delle misure di contenimento in 187 paesi del mondo ha portato ad una drastica riduzione della domanda giornaliera rispetto all’anno scorso. Nel mese di Aprile le stime parlano di 29 milioni di barili al giorno (mb/d). L’ultima volta che ci fu una diminuzione così drastica della domanda secondo il Report fu nel 1995.

L’offerta ha avuto una risposta molto più lenta: la sua caduta è prevista per maggio in cui si raggiungerà il punto più basso di 12 mb/d. La guerra durata qualche settimana tra i membri dell’OPEC si è risolta con un tardivo armistizio una settimana fa in cui si è stabilito il taglio della produzione per 9.7 mb/d nei mesi di maggio e giugno.

L’estrazione di greggio nelle settimane prima dell’accordo ha generato un eccesso di offerta che ha soddisfatto una domanda inesistente. Già il 9 Marzo, in un’intervista per Kitco, Harry Tchilinguirian, analista del petrolio nel gruppo BNP Paribas, prospettava una drammatica volatilità nei prezzi del petrolio nelle successive due settimane in cui era previsto l’accordo dell’OPEC. Proprio in quei giorni l’Arabia Saudita, esportatore con le maggiori riserve di petrolio, annunciava un piano per aumentare significativamente la produzione. Lo stesso Tchilinguirian commentava nell’intervista: "Sembra che il Regno sia più interessato alle quote di mercato che alla stabilità dei prezzi”. L’accordo è arrivato circa un mese più tardi.

L’interazione tra le dinamiche di domanda e offerta nella recessione della pandemia globale con le strategie geopolitiche ha creato una gran confusione. L’incontro di questi due sistemi climatici con l’aria chiusa degli uffici degli investitori ha dato il via alla tempesta perfetta di lunedì sera.

Ce lo spiega Peter Coy in un articolo per Bloomberg: “Gli speculatori finanziari a fine mese sono disperati e vogliono vendere i contratti prima della loro scadenza, perché se possederanno ancora quei contratti quando gli scambi si fermano, saranno obbligati a ritirare fisicamente gli ordini. La maggior parte di loro non ha idea di come fare ciò. Non ci sono cisterne petrolifere a Wall Street”.

Sempre secondo Bloomberg, tra i miliardi di dollari scambiati ogni giorno sui futures WTI, i più sono speculazioni o investimenti finanziari. Ogni contratto che non è stato chiuso prima della scadenza deve essere liquidato con la consegna fisica del petrolio a meno che non ci siano altri accordi su mercati OTC. Il risultato sono stati i prezzi negativi a cui sono stati costretti gli investitori pur di disfarsi dei contratti.

Così il 20 Marzo tutte le testate ci mostrano titoli adrenalinici. “WTI SOTTO LO ZERO”.

Dinamiche nuove in situazione di pandemia, ma a questi concetti noi europei siamo già abituati. Pensiamo ai rendimenti negativi dei titoli di stato tedeschi.

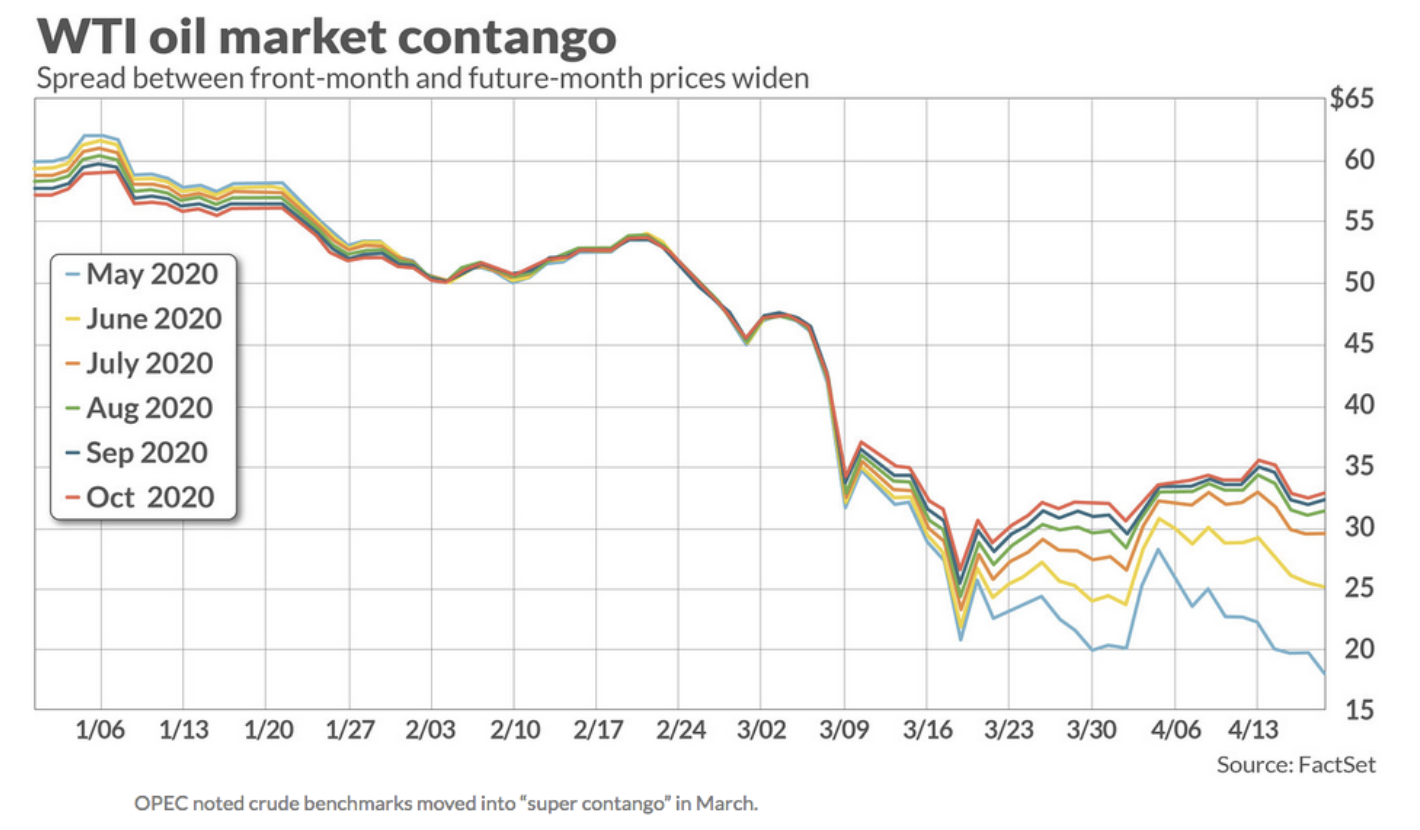

L’estrazione ininterrotta e l’assenza di compratori ha portato ad un eccesso di stoccaggio. Chi ‘acquista’ il contratto sa che nei mesi successivi potrà rivendere a prezzi più alti. Quando il valore di un contratto futures in scadenza è inferiore a quelli successivi, il mercato entra in contango. Vista la situazione attuale, gli analisti descrivono il mercato come in super-contango. La differenza infatti è ampia lasciando spazio ad operazioni di arbitraggio.

La riduzione drammatica del prezzo sembrerebbe dunque non permanente, ma non tutto è lineare. I prezzi si sono mantenuti a livelli decenti nelle ultime settimane grazie agli acquisti di un colosso ETF statunitense, lo US Oil Fund, che possiede il 20% delle posizioni su WTI. Il fondo ha comprato massivamente per conto di più o meno piccoli speculatori che hanno scommesso sul rialzo del petrolio. Improvvisamente però il fondo ha cominciato a vendere prima della scadenza i contratti di maggio, sostituendoli con quelli di giugno e luglio provocato il tuffo a candela di ieri sera. Le tempeste di neve sono all’ordine del giorno.

La riduzione drammatica del prezzo sembrerebbe dunque non permanente, ma non tutto è lineare. I prezzi si sono mantenuti a livelli decenti nelle ultime settimane grazie agli acquisti di un colosso ETF statunitense, lo US Oil Fund, che possiede il 20% delle posizioni su WTI. Il fondo ha comprato massivamente per conto di più o meno piccoli speculatori che hanno scommesso sul rialzo del petrolio. Improvvisamente però il fondo ha cominciato a vendere prima della scadenza i contratti di maggio, sostituendoli con quelli di giugno e luglio provocato il tuffo a candela di ieri sera. Le tempeste di neve sono all’ordine del giorno.

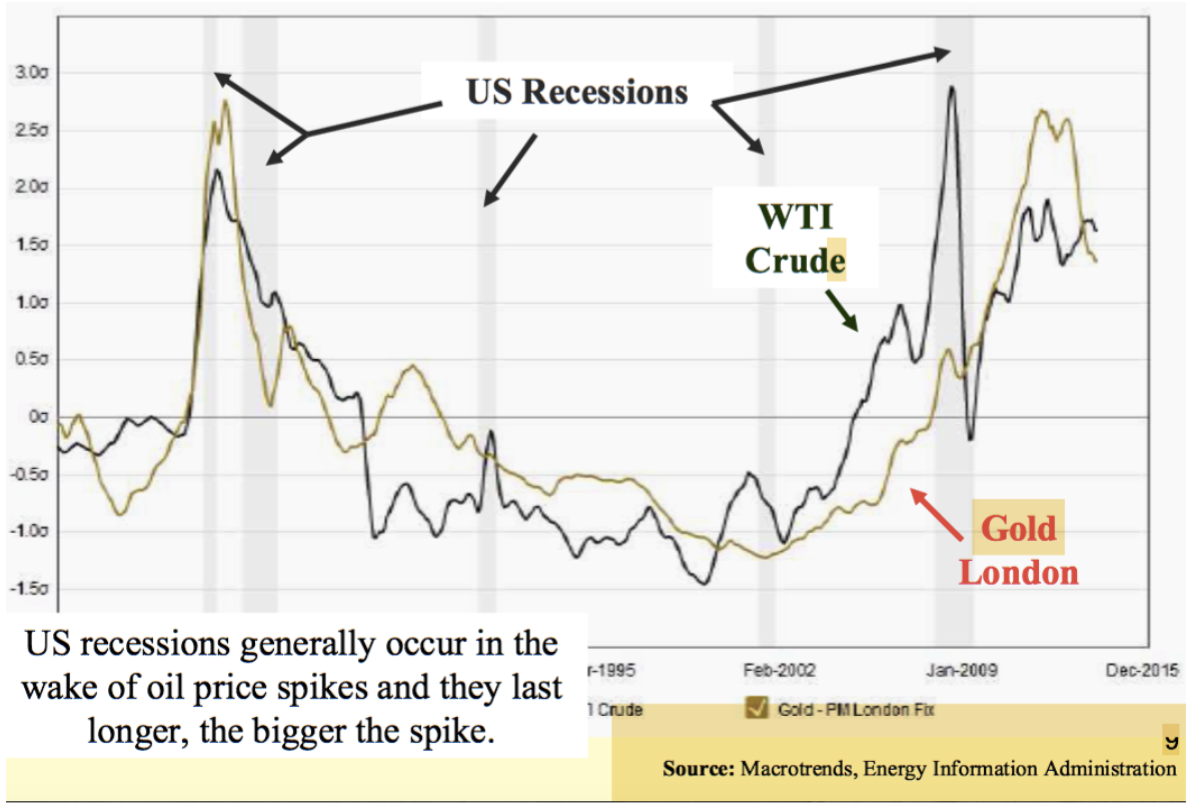

Nell’incertezza di queste contingenze viene in soccorso il corso di storia economica studiato durante l’Erasmus in Francia con il Prof. Azam Jean-Paul. Si notava come tutte le recenti recessioni statunitensi fossero legate a shock nei prezzi del petrolio. La tempesta perfetta del WTI potrebbe rivelare nuove sorprese meteorologiche.