La crisi del Coronavirus degli ultimi mesi ha portato ad un rilancio sul tavolo delle trattative europee di proposte finalizzate a garantire una mutualizzazione del debito tra i membri dell’Unione Economica e Monetaria. Tuttavia, il dibattito si è sin da subito caratterizzato per la solita (fallace) retorica della cicala e della formica, che vedrebbe il Nord virtuoso – e dunque degno di aver accumulato riserve – contrapposto al Sud dissoluto nella gestione delle proprie finanze pubbliche. La narrazione portata avanti dalla propaganda mediatica esterofila è dunque stata largamente conforme alle posizioni dei paesi frugali, che in uno slancio compassionevole dovrebbero farsi carico delle problematiche dovute ai “vizi” dei paesi periferici. L’assunto di partenza implicito è il solito: il mercato, in quanto ens perfectissimum, calcolerebbe già adeguatamente il rischio fondamentale associato ai singoli Stati membri, prezzando gli interessi del loro debito di conseguenza.

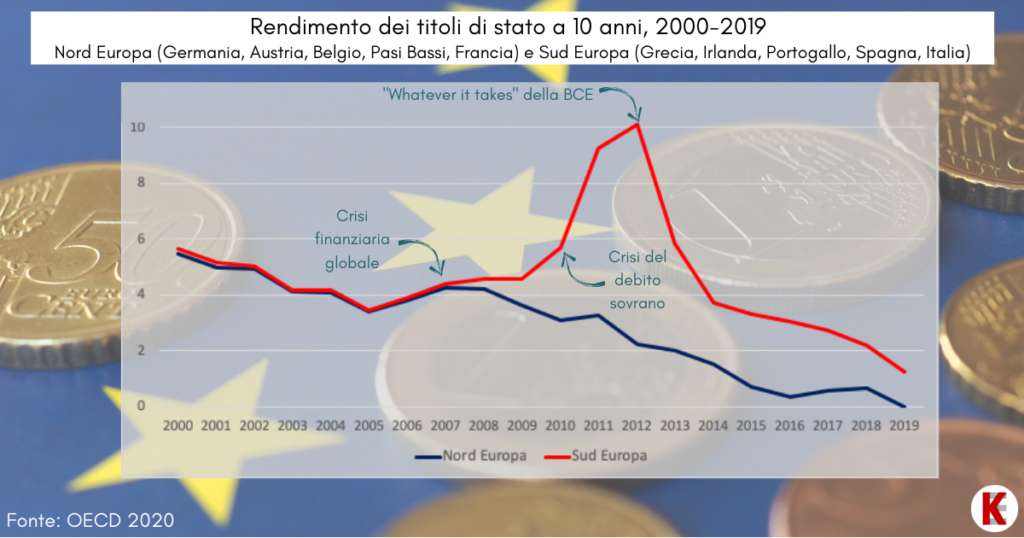

I rendimenti negativi sui Bund tedeschi dicono tutt’altro. Mentre prima della Crisi finanziaria globale i tassi di interesse dei paesi periferici erano inferiori al loro rischio fondamentale, a causa della scarsità di titoli sicuri, dal 2008 gli interessi sul debito degli Stati membri hanno cominciato a divergere dal valore di quanto i loro fondamentali economici avrebbero giustificato [1]. Tale tendenza ha indotto, da un lato, i paesi periferici ad incorrere in un rischio di liquidità che rende i loro debiti più vulnerabili, e dall’altro, è risultata in un "flight to quality" verso i titoli di debito dei paesi del Nord. Questa tendenza implica che la mutualizzazione in Europa è già in atto da tempo, ma è l'opposto di quella in discussione oggigiorno, andando a creare rendimenti ingiustificati per i paesi del Nord (talvolta negativi, ed è palese che su un debito non si possano pagare tassi inferiori a zero) sulle spalle del rischio di ridenominazione scontato dai paesi periferici.

È però importante notare che gli effetti della distorsione indotta dalla “mutualizzazione al contrario” effettuata dai mercati comportano in ultima istanza problematiche per tutti gli attori coinvolti. Se è vero che spread ingiustificati rispetto ai propri fondamentali danneggiano i paesi periferici, il "flight to quality" verso i paesi del Nord destabilizza il sistema finanziario di questi ultimi, inducendolo ad una sottovalutazione del rischio sistemico. Nel complesso, l’intera Eurozona risulta esposta ad un rischio di fragilità dovuto, da un lato, all’eccessiva divergenza degli interessi sul debito dei propri Stati membri, e dall’altro, all’instabilità finanziaria indotta dalle crescenti posizioni di rischio adottate dagli operatori finanziari nei paesi del Nord.

A fronte di tali problematiche, la produzione di un asset sicuro nel quadro comunitario che sia in grado di garantire gli Stati membri conservando il proprio valore anche in tempi avversi risulta fondamentale [2]. Le proposte per la creazione di un titolo sicuro garantito collegialmente dagli Stati membri si sono susseguite nel tempo, ma la loro viabilità politica è sempre stata problematica [3]. Un’interessante soluzione proviene dal Prof. Massimo Amato, che in un recente lavoro assieme al collega Lucio Gobbi ha proposto l’istituzione di un’Agenzia del debito Europeo [4]. L’idea di fondo sarebbe quella di istituire un ente incaricato della raccolta di fondi sui mercati attraverso la vendita di obbligazioni semplici a scadenza definita (“plain vanilla bonds with finite maturity”, facilmente rinnovabili) da utilizzare per finanziare gli Stati membri con prestiti senza scadenza (“infinite maturity loans”). La peculiarità della sua proposta risiede nel fatto che potrebbe essere implementata a trattati invariati agganciandosi al principio di mutualizzazione passato con il Next Generation EU, superando le problematiche legate alla condizionalità e scarsità delle risorse di quest’ultimo.

L’urgenza di un asset sicuro comunitario è stata soltanto momentaneamente congelata dall'azione della Banca Centrale Europea, che non potrà però continuare ad agire in deroga alla clausola del “capital key” a lungo. Sullo sfondo della crisi del Coronavirus, che con ogni probabilità determinerà una stagnazione della domanda nel lungo periodo, una volta che l’azione di copertura da parte della banca centrale cesserà, sarà essenziale avere pronto uno strumento che sia in grado di garantire gli stati membri contro una nuova crisi dell’Euro. L’abbandono di una sempre più insostenibile e fallace prospettiva tesa a colpevolizzare le vittime ed esaltare i carnefici sarebbe il primo passo da compiere in questo senso.

Note

[1] Carney M. (2019). The Growing Challenges for Monetary Policy in the current International Monetary and Financial System, Speech given by Mark Carney, Governor of the Bank of England, Jackson Hole Symposium, Bank Of England.

[2] Caballero, R. J., Farhi, E., & Gourinchas, P. O. (2017). The safe assets shortage conundrum. Journal of Economic Perspectives, 31(3), 29-46.

[3] Gabor, D., & Vestergaard, J. (2018). Chasing unicorns: The European single safe asset project. Competition & Change, 22(2), 139-164.

[4] Amato, M., Belloni, E., Falbo, P., & Gobbi, L. (2020). Transforming Sovereign Debts into Perpetuities through a European Debt Agency. Available at SSRN 3579496.