Entro il 31 luglio sarà presentata la riforma fiscale del governo tecnico presieduto da Mario Draghi, ma le premesse sono tutt’altro che confortanti.

Dall’indagine conclusiva approvata dalla Commissione finanze, emerge un quadro desolante, con un chiaro indirizzo politico, checché se ne dica sulla presunta neutralità dei tecnici. Infatti, il documento include un’introduzione con una chiara visione politica sul ruolo del sistema fiscale e su come questo debba essere riformato.

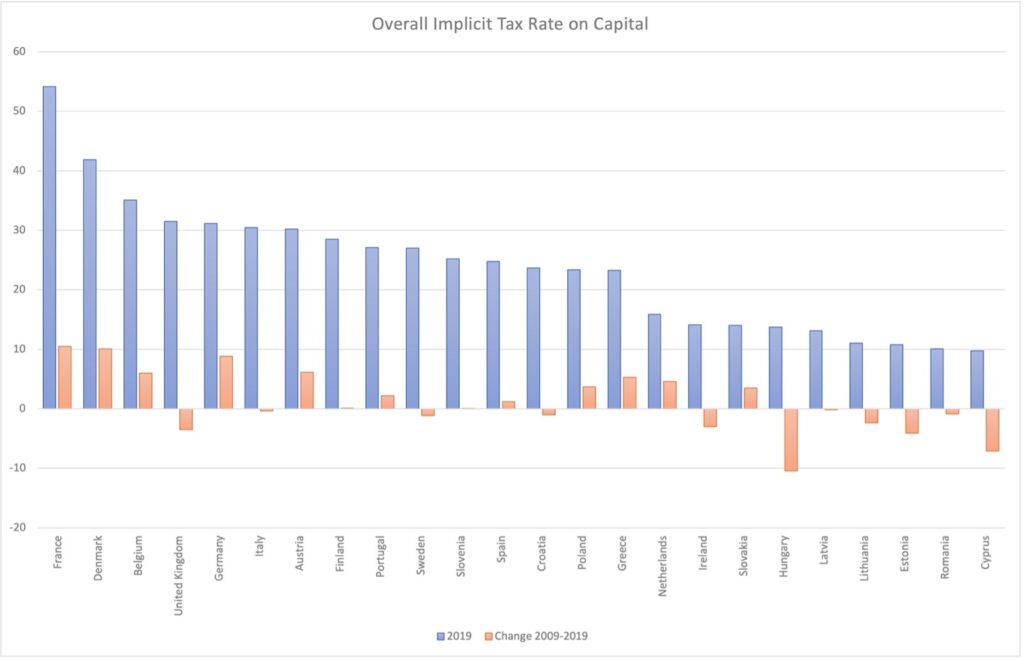

Nello specifico, si afferma – come verità teorica inconfutabile – un non comprovato nesso causale tra pressione fiscale sui fattori produttivi e crescita economica. Contrariamente a quanto affermato dal documento però, la letteratura scientifica a livello teorico ed empirico è divisa e presenta risultati differenti sul tema. Inoltre, Francia, Belgio, UK, Danimarca e Germania hanno tutti un implicit tax rate sul capitale maggiore rispetto all’Italia, ma presentano performance macroeconomiche decisamente migliori.

Più nel dettaglio, la giustificazione teorica della Commissione è quella di un disincentivo all’offerta di lavoro, una riduzione del risparmio e quindi dell’investimento, che la pressione fiscale sui fattori produttivi determinerebbe. Nei modelli di crescita neoclassica originali (Solow-Cass-Koopmans) non c’è spazio però per effetti di politica fiscale sull’equilibrio di lungo periodo. Per valutare gli effetti fiscali è necessario un modello di crescita endogena (Romer, 1986; Lucas, 1988; Barro, 1992). Tuttavia, anche nei modelli di crescita endogena gli effetti di politica fiscale sulla crescita dipendono dalle specificazioni del modello, e l’effetto di un aumento dell’imposizione fiscale può avere effetti positivi, negativi o nulli.

Inoltre, è impossibile valutare un effetto causale senza tener conto di altri fattori, quali ad esempio gli impieghi di spesa e la composizione qualitativa del sistema produttivo. Ad esempio, l’effetto totale di un aumento di tassazione può risultare addirittura positivo se gli effetti indiretti superano il teorico effetto negativo dovuto ad un aumento delle imposte sul lavoro o capitale.

A conferma di ciò, una recente meta-analisi di Alinaghi e Reed sui risultati e pubblicazioni relative ai Paesi OCSE dimostra come – oltre ad esserci un persistente bias a favorire pubblicazioni che parlino di effetti negativi della tassazione sulla crescita economica – l’effetto globale della tassazione sul Pil è irrilevante e non statisticamente significativo, ma è fondamentale la composizione di imposizione fiscale e impiego delle risorse. Inoltre, viene evidenziato come una maggior tassazione sul lavoro non penalizza la crescita economica più o meno di altre forme di prelievo.

Argomentazioni simili vengono presentate anche per quanto riguarda l’aliquota marginale: aliquote marginali troppo alte scoraggiano l’offerta di lavoro e la crescita economica. L’argomentazione supply-side, anche in questo caso, non è universale a livello scientifico. Infatti, i maggiori beneficiari di una riduzione della top marginal tax-rate sono i soggetti più ricchi, così Piketty-Saez e Piketty-Saez-Stantcheva riportano un’assenza di correlazione tra minori aliquote marginali e crescita economica.

Questo è dovuto al fatto che i tagli di aliquota marginale beneficiano i top-earners che hanno incentivo a negoziare salari maggiori con i propri datori di lavoro, scollegando ulteriormente il salario dalla produttività marginale (con buona pace dei marginalisti). In questo caso, argomentano i tre economisti, minori aliquote marginali per i top-earners possono implicare un maggior sforzo di negoziazione per aumentare i propri redditi, lasciando in secondo piano le performance di crescita dell’azienda amministrata o per la quale si lavora.

È quantomeno imbarazzante il tono del documento della Commissione che riporta parte della letteratura come una legge fisica e sulla base di questa propone una serie di misure che avvantaggiano una chiara parte della società: imprese ed autonomi, facendo pensare che la “classe media” sia il vero gruppo tutelato.

In un Paese in cui il reddito medio complessivo dichiarato nel 2019 è 21.800, la riduzione dell’aliquota per lo scaglione 28.000-55.000 non riguarda la “classe media”, ma un pezzo benestante di società. A conferma di ciò, la frequenza relativa maggiore dei contribuenti si osserva nella fascia di reddito da 20 a 26.000 euro.

Inoltre, si fa fatica a capire il mantenimento del regime sostitutivo per gli autonomi con ricavi inferiori a 65.000 euro, violando apertamente il principio di equità orizzontale, nonché generando meccanismi perversi: evitare la crescita per rimanere nel limite dei 65.000. Nonostante più dell’83% del reddito dichiarato riguardi lavoratori dipendenti e pensionati, si continua a facilitare e favorire un chiaro pezzo di società alleggerendo il suo carico fiscale a spese di altri.

In questa direzione va anche l’eliminazione dell’Irap – lasciando un interrogativo enorme su quali saranno le fonti alternative per il finanziamento della sanità, specie a seguito della pandemia. Infatti, si continua a scaricare il peso della tassazione su fattori meno mobili (il lavoro), alleggerendolo su fattori mobili (capitale) in un’ottica di concorrenza fiscale. Non a caso la tassazione sui redditi finanziari verrebbe ridotta dal 26 al 23%, secondo l’idea per cui da qui parte la formazione e accumulazione di capitale necessaria per la crescita, piuttosto che forme di rendita.

In sostanza, la linea politica della riforma fiscale è ben delineata all’interno di un preciso filone teorico (di destra) che favorisce chiari pezzi della società scaricando il costo della crisi pandemica su altri più svantaggiati. Contrariamente alle parole conclusive del documento – che citano Federico Caffè – per cui fare politica economica significa analisi della realtà e delle sue deformazioni per superarle, questo testo pare manchi proprio di una reale analisi della realtà e delle sue potenziali deformazioni.

Bibliografia

Alinaghi, N., and Reed, W.R., 2020, “Taxes and Economic Growth in OECD Countries: A Meta-analysis”, Public Finance Review, 49; 3-40.

Barro, R. J., and Xavier Sala-i-Martin (1992a), “Public Finance in Models of Economic Growth,” Review of Economic Studies(Edinburgh), Vol. 59 (October 1992), pp. 645–6

Cass, D., “Optimal Growth in an Aggregative Model of Capital Accumulation,” Review of Economic Studies (Edinburgh), Vol. 32(1965), pp. 233–40.

Facundo, A., Atkinson, A. B., Piketty, T. and Saez, E.. 2013. "The Top 1 Percent in International and Historical Perspective." Journal of Economic Perspectives, 27(3): 320.

Koopmans, T. C., “On the Concept of Optimal Economic Growth,” in The Economic Approach to Development Planning (Amsterdam: North Holland, 1965).

Lucas, R. E., Jr., “On the Mechanics of Economic Development,” Journal of Monetary Economics (Amsterdam), Vol. 22 (July 1988), pp. 3–42.

Piketty, T., Saez, E.,, and Stantcheva, S.. 2014. "Optimal Taxation of Top Labor Incomes: A Tale of Three Elasticities." American Economic Journal: Economic Policy, 6 (1): 230-71.

Romer, P. M., “Increasing Returns and Long-run Growth,” Journal of Political Economy (Chicago), Vol. 94 (1986), pp. 1002–37.

Solow, R. M., “A Contribution to the Theory of Economic Growth,” Quarterly Journal of Economics (New York), Vol. 70 (1956), pp. 65–94.